保险资讯•你的朋友圈即将被这种保险刷爆,提前了解一下?

发表时间: 2018-10-29 09:37:38 阅读量: 5801

中国人非常热衷储蓄,前几年很多人都拿保险作为理财手段的一种,就连现在保险行业年底都有“开门红”的传统。

2019年开门红大幕即将拉开,很多销售人员都主打“教育金、养老金、祝寿金”等用途,普通消费者很难了解里面的学问。

年金险虽然看起来很诱人,但并没有几个人能真正搞懂,所以希就通过这篇文章,来把年金险讲个明白。

主要内容如下:

l 什么是年金险?保什么?

l 如何挑选一款年金险?

l 谁适合购买年金险?

什么是年金险,到底有什么作用?

又快到年底了,每年保险公司都要在年底销售一波年金险,在他们口里叫“开门红”。

一般在每年的 11 月份就开始预热,今年似乎还要早那么一点。

每逢元旦节前后,保险市场热闹非凡,比如:

l 地铁、电梯、公交站台涌现各种保险广告

l 产说会、答谢会、讲座,代理人们奔走相告

l 朋友圈微博,各种宣传存钱理财的帖子

这一切都是保险公司为了销售年金险,所作的精心准备。

如果微信里有做保险的朋友,难免还会刷到朋友圈或者群发的消息,比如:

由于身边全是类似的讯息,每天来来回回看着,心里难免想了解一下,或许会有这样的感受:

貌似有钱人都在买保险,而且现在买最划算,感觉不买就错失了好机会!

但又心存疑虑,怎么也看不懂里面的规则,找代理人问一问,虽然来回讲解了很多,自己还是似懂非懂.....

那年金险到底是什么呢?值不值得买?适合谁买?下面我们就通过五步,一步步揭开年金险神秘的面纱。

第一步:年金险保的是什么?

首先我们知道,年金险是保险的一种,肯定就有保障内容,下面我们来看下年金险到底保什么?

举个例子,假设爸爸为 0 岁的小宝宝 ,投保了某年金保险,每年交 10 万元,交 3 年,保额 1.04 万。

每年通过这份保险,可以获得如下利益:

l 特别生存金:当宝宝 5—6 岁时,返还 5 万,返 2 次

l 生存金:7—17 岁、22 岁—终身,每年返还 2094 元

l 教育金:18—21 岁,每年返还 2.5 万,返 4 次

l 身故保障:返还 保费 或 现金价值的较大者

l 不确定分红:保险期间有分红,但是分红是不确定的

我们可以看到,年金险除了能返钱、能分红,只剩下身故保障。

本质就是我们 向保险公司缴纳一定的保费,到约定的年限,再从保险公司按年领钱。

不管是生存金、教育金、养老金,其实都是年金险的一个噱头。

大学时领叫“教育金”,退休后领就叫“养老金”,只是返的时间不同,名字也不同罢了。

所以年金险本质上并不是保障类的产品,而是保险公司开发的,方便极少数人进行投资理财的商品。

第二步:年金险是如何运作的?

最近将市场上的年金险详细了解一番,发现大致可以分为 2 类:

l 传统型:高预定利率 + 万能账户

l 分红型:低预定利率 + 不确定分红 + 万能账户

预定利率就是保险公司承诺给我们的收益,预定利率越高,每年实际返的钱就越多。

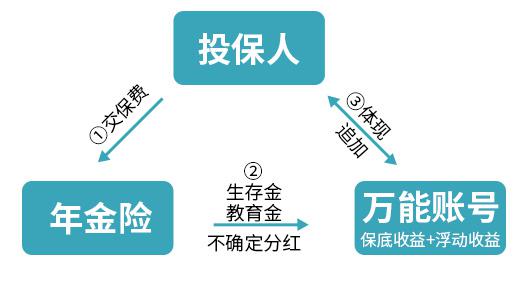

所以我们看到的年金险,一般都有两份条款:年金险 + 万能险 。

一般运作流程如下:

① 投保人缴费后,在约定的时间,返还生存金、教育金、祝寿金,及不确定分红

② 这些收益一般会自动进入万能账户,由万能账户累计生息

③ 万能账户类似一个活期账户,可以追加存入,也可以随时取出资金

因此,年金险就像是一款可以返钱的保险,附加了一个可以自动理财的小钱包。

如果有闲钱,可以随时存进小钱包里,源源不断的获取收益。

第三步:如何挑选一款年金险?

很多人买年金险,要么是盲目跟风,要么是被眼花缭乱的收益吸引了。

面对五花八门的年金险,该如何选择呢?

下面我们从几个维度具体分析一下:

维度 1:分红型 vs 传统型

上面讲到,常见的年金险大致可以分为两类,一类是传统型不分红的,另一类是分红的。

根据国人的习惯,对 “分红” 这个字眼特别感兴趣,甚至很多人认为参加公司的分红,就变成公司的股东了,其实这根本就是两码事。

另外提醒大家,合同中明确写明:保单红利是不保证的,在极端情况下,可以一分钱不分。

不是说分红就一定不好,但大家应该正确认识分红的不确定性,一般中档收益都很难到达,不要被他人夸大的收益所误导了。

从2017 年 315 消费者投诉情况来看:分红险销售中发生的销售误导、夸大收益,占销售违规 80% 多

这就是目前的现状。

希望大家在挑选时,清楚自己的需求,到底喜欢那种返还方式?

当然如果你对保险公司的投资能力有足够的信心,分红型产品也是可以考虑的。

维度 2:预定利率

我们所交的保费,在扣除保障成本和营业费用后,保险公司会把剩余资金用于投资。

预定利率也就是保险公司承诺分给我们的收益,预定利率越高,每年返的钱就越多。

受监管限制,不分红型年金险的预定利率不会超过 4.025% ;分红型年金的预定利率一般会更低,但是多了一份不确定的分红。

预定利率是制定保险产品时就设定好的,利率越高对用户来说就越有利,

但代理人不一定清楚,一般保险公司内部培训都很少会提到。

如果想验证一下自己的代理人专不专业,也可以用预定利率这个问题咨询一下。

既然是和投资相关,就需要了解收益,建议可以通过IRR来可以清晰直观地计算一款年金险的收益。

IRR是业内公认的收益率试算工具,可以帮我们准确了解理财产品的收益水平。

维度 3:万能账户

上面讲到,万能账户是年金险的重要组成部分,通过 年金险+万能险 的组合,不仅可以有效提升收益,而且灵活性也大大加强。

有些代理人常常会跟我们讲,某某年金险的万能账户收益多么多么高,大多都是一段时间内的高点,实际上很难一直保持这么高的水平。

事实上每个万能账户都有一个 保底利率,这是保险合同中白纸黑字写明的,有 100% 的确定性,具有参考价值。

简单来说,无论今后银行利率水平怎样变化,万能账户至少要提供保底利率的收益给大家。

因此,保底利率越高越有利于消费者。

除了保底利率,建议还要关注万能险以下几点差异:

l 初始费用:向万能账户存钱是有成本的,不同产品收取的费用不同;

l 领取费用:从万能账户向外面领钱也是要手续费的,不同产品标准不同;

l 实际结算利率:不同产品实际结算利率是不同的,虽然会有波动,但过往结算利率变化趋势也是值得参考的,每个月都会在保险公司官网公布。

举个例子,向万能账户追加存入 1 万元,初始费用为 3%。

也就是说,1万元存进去,还没开始复利,就先需要扣除 10000 x 3% = 300 元 的手续费。

如果领取还要收手续费,一个来回下来,手续费就花了不少钱 ...

所以想买一款年金险,真的要花不少功夫。

有个建议,大家不要在买菜的时候为了几毛钱斤斤计较,却在买年金险的时候却闭着眼睛瞎买。

第四步:购买年金险有哪些误区?

俗话常说 “买的不如卖的精 ”,保险同样也是这个道理,何况年金险本身就不简单。

下面总结了几点普通人常见的误区:

误区 1:买年金险,肯定就能赚钱

很多人认为,买了年金险就可以躺着赚钱!其实并不是这样。

可以告诉大家,很多年金险在前 8-10 年都是亏钱的。

而且前几年返给我们的钱,表面上好像是“收益”,实际上有很大一部分是我们自己交的保费。

这些钱还没来得及投资增值,就又回到了我们手上……

所以,年金险是个长期规划的过程,只有经过多年的复利积累,才会逐渐看到收益,可能是 20 年、30 年、50 年……

误区 2:存进年金险的钱,可以随意取出

很多人认为,存进年金险的钱,想什么时候领就什么时候领,想领多少就能领多少。

事实真的是在这样吗?我们看看保监会的规定:

保监会 2017134号文件:

两全保险产品、年金保险产品,首次生存保险金给付应在 保单生效满 5 年之后,且每年给付或部分领取比例不得超过 已交保险费的 20% 。

可见在前5 年,我们是一分钱也拿不到的,而且今后每年领的钱也会有一定限制。

所以买年金险的钱应该是一笔很多年都用不到的闲钱,这一条很多消费者就不适合。

如果你急需用钱买房,或者要处理突发事件,那就只能提前退保,拿回部分现金价值,可能会蒙受不少的损失,这点在购买前一定要知道。

误区 3:年金险的利率都很高

有些人会认为,把钱存进年金险里,和存进银行卡里差不多,但利率要高不少,所有的钱都可以源源不断地复利增长。

其实这里可能存在一定的误会。

我们投保时看到利率高的,仅仅是万能账户,

而能进入万能账户进行复利的,只是每年返给我们的钱和后期追加存入的钱,并不是我们交的保费都按这个利率计息。

而且万能账户的高利率也是不保证的,一般都是买的时候高,过两年就会降低。

所以在购买时,一定要搞明白产品的大致规则,不能盲目跟风,稀里糊涂乱买。

第五步:谁适合购买年金险?

终于讲到大家最关注的问题了,到底谁适合购买年金险呢?

在分享答案之前,建议大家先问问自己下面几个问题:

l 家人的保障类保险(重疾险、定期寿险),是否都配置充足了 ?

l 购买保障类保险,保额是否足够高?能有效抵御未来的风险 ?

l 是否有一笔闲钱,想通过保险稳定的增值 ?

l 如果追求收益,是否有其他投资渠道(房产、股票、基金)?

如果你的答案都为“ 是 ” ,恭喜你,你可以好好研究一下如何挑选一款好的年金险了!

对于处在人生爬坡阶段的年轻人,或上有老下有小,各种生活压力纷至沓来的中年人,建议多仔细想一想,自己真的适合买这份保险吗?

建议普通百姓还是不要冲动购买年金险,我自己也没有买过。

最后:

希望今天这篇文章可以帮大家梳理一些思路。

别人说的好,不一定好。别人适合的,自己未必适合。

老实说,国人的保险观还是存在盲目跟风的问题,容易被各种广告和流言蜚语,扰乱了头脑。

买保险一定要做到先规划,后产品。

希望今天的内容对您有帮助~